Dans ce papier, nous allons voir comment ne pas se faire berner par des banquiers ou des gestionnaires de portefeuilles sans scrupules et qui vous annoncent des rendements (trop) élevés sans risque.

Vous allez découvrir comment calculer très simplement le rendement réel d’une stratégie de bourse à long terme.

Pourquoi je vous parle de ça aujourd’hui?

J’ai reçu un email concernant le portefeuille anti-crise planétaire.

Et la personne me disait en gros :

« Cédric pendant ces 4 dernières années, la perf moyenne a été d’environ 5%/an.

Pourquoi n’a-t-elle pas été de +9.5%/an comme cela est le cas sur 40ans ?»

Face à cette réaction j’ai réalisé que cette personne ne comprenait 2 choses:

1 – Les cycles économiques d’inflation / déflation

2 -Le fait qu’une performance moyenne d’un portefeuille LT se calcule sur 20, 30 voir 40ans et plus (non pas sur 2ans ou 4ans).

En économie il y a 4 cycles: Inflation, Déflation, Crise et Prospérité

Si nous étions en plein cycle d’inflation, la performance moyenne du portefeuille aurait été de plus de 20%/an sur ces 4 dernières années.

Cette personne m’aurait donc dit, « Cédric pourquoi la perf moyenne n’est pas de +9.5%/an par mais de +20%/an ? »

Et c’est justement là où je veux en venir.

La performance moyenne d’un portefeuille long terme doit être établie sur l’ensemble de ces 4 cycles économiques.

Si ce calcul ne prend pas en compte ces 4 cycles, alors seule la performance nette d’inflation doit être prise en compte.

Pourquoi ?

Car pendant les différents cycles économiques, les performances nominales varient fortement.

Mais PAS la performance réelle dite « nette d’inflation ».

Cette dernière qui représente notre gain réel, c’est à dire en terme de pouvoir d’achat.

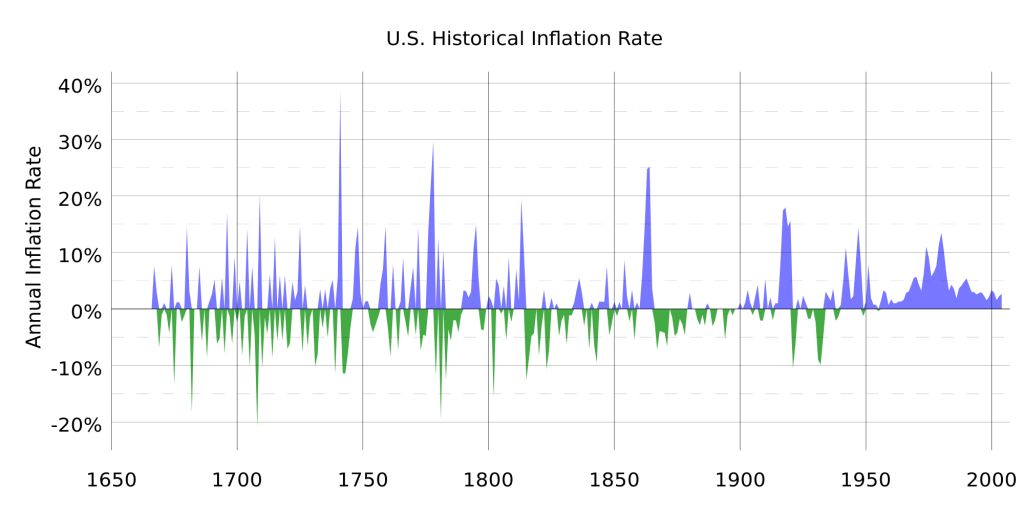

Voici les cycles d’inflation et de déflation depuis 1650 – 2005

Si vous avez bien suivi ce que je vous raconte jusqu’à maintenant, vous savez que pendant les cycles d’inflation, vos rendements seront très élevés mais qu’en réalité ils seront grignotés par le taux d’inflation.

Inversement pendant les cycles déflationnistes, les performances affichées ne seront pas élevées mais elles seront réelles.

Donc ne vous faites pas berner, calculez toujours vos performances nettes d’inflation.

Comment calculer la performance réelle (nette d’inflation)?

Si par exemple nous sommes dans un cycle où l’inflation est de +15%/an.

Et que notre portefeuille enregistre une performance de +20% sur l’année (performance nominale), alors notre performance réelle (nette d’inflation) sera de +5% (20-15=5).

Le calcul est simple : Performance portefeuille – taux d’inflation

Inversement, si nous sommes en période de déflation avec des taux d’intérêt à 0% :

si notre portefeuille enregistre une performance réelle de +5%, alors la performance réelle sera elle aussi de +5% (5-0=5).

Si vous ne le savez pas, nous sommes actuellement dans une période ultra déflationniste avec des taux directeurs à 0% (voir négatif).

Et cela depuis plusieurs années en Europe et aux US.

Une astuce pour calculer la perf réelle de son portefeuille

D’un point de vue historique, le taux d’inflation est de 5%/an en moyenne aux US et en Europe.

Certaines années ce sera plus, et d’autres moins.

Donc astuce: Si vous avez 30-40ans de performances sur votre stratégie

- Alors vous êtes déjà certain que la stratégie a vécu les 4 cycles économiques.

- En prenant la perf moyenne /an de votre stratégie, et en lui soustrayant 5%, vous obtiendrez la performance réelle et nette d’inflation.

- Une bonne stratégie à long terme doit générer au minimum +3% en plus du taux d’inflation.

- Et cela sans volatilité (sans risque significatif).

- Plus ce premium sur l’inflation est stable et meilleur est votre stratégie.

L’erreur à ne pas faire

Si votre performance moyenne nominale est calculée uniquement pendant un cycle de déflation (ce genre de cycle peut durer plus de 10ans !) il est biensur hors de question de soustraire les 5%.

Crash TEST : que vaut notre portefeuille ANTI CRISE ?

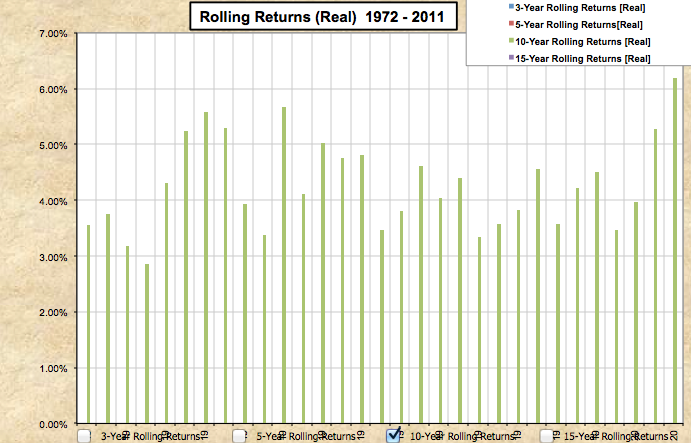

Le graphique ci-dessous nous montre que notre portefeuille anti-crise planétaire dégage un premium moyen de +4% sur le taux d’inflation.

Et cela quelque soit le cycle économique que l’on traverse :

Sur le graph ci-dessus on se rend compte de l’IMPRESSIONNANTE REGULARITE de cette surperformance sur l’inflation…année après année.

C’est la preuve qu’il s’agit d’une stratégie TOUT TERRAIN qui ne cale pas pendant un certain type de cycle économique.

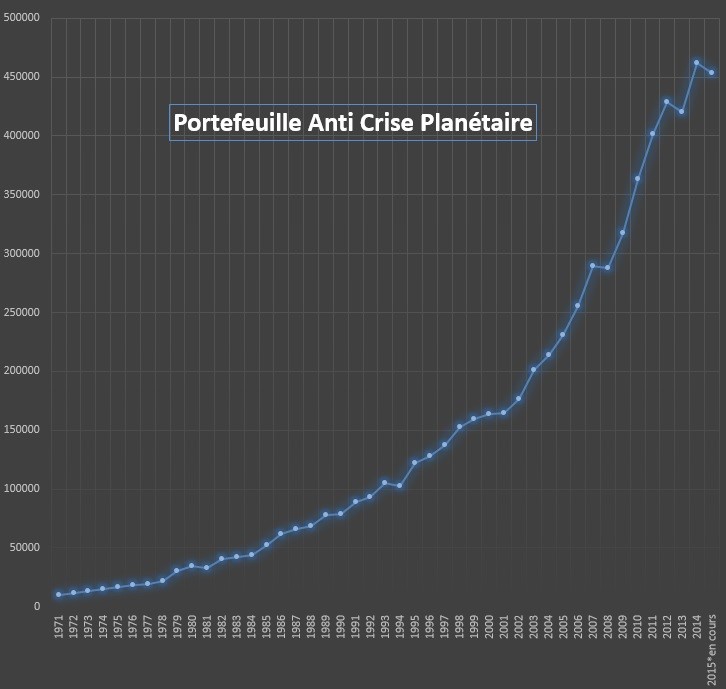

Voici l’évolution des performances « nominales » du portefeuille anti crise depuis plus de 40ans :

Si cette courbe est sexy, elle ne veut pas dire grand-chose en soit.

Dans un environnement 100% déflationniste, la courbe de perf nominale serait beaucoup moins glamour. Pourtant la courbe des rendements réels resterait tout aussi glamour que celle des autres cycles.

Dans un environnement Ultra inflationniste, la courbe de perf nominale ressemblerait à un mouvement exponentiel de type roquette de marché! Mais je le répète, la vérité se traduit dans les rendements réels: NETS d’inflation.

Mettez en place votre portefeuille anti-crise cette semaine !

Cela vous permettra de :

- Préparer votre retraite et vous prémunir du système de retraire français (par répartition) qui est au bord de la faillite

- Vous protéger du système bancaire qui vient d’approuver la ponction direct de votre cash en cas de pépin des banques

- Vous investir dans les produits financiers les plus physiques possibles tout en s’assurant de la solidité des émetteurs

- Diversifier en institutions (dans les rares banques encore solides), en géographie (pour éviter des supertaxes de l’état), et en devises (pour éviter des dévaluations sauvages)

- Et tout cela sans avoir à bouger de chez vous. Merci internet, tout se fait en ligne à présent.

Je vous souhaite d’excellents investissements

Cédric Froment

PS: Passez le bonjour à votre banquier de ma part 🙂